За последние годы производство сжиженного природного газа (СПГ) стало важным источником удовлетворения глобального спроса на энергию. Однако газовая промышленность продолжает переживать длительный спад, а капиталоемкие проекты по экспорту СПГ остаются в центре внимания экспертов из-за сомнений относительно их экономической жизнеспособности.

Сегодня ключевым фактором на мировом рынке является избыток предложения сжиженного природного газа. Согласно прогнозам, спотовые ценыостанутся низкими в краткосрочной перспективе (на Henry Hub цена в мае 2016 г. составляла в среднем 1,92 доллара за млн БТЕ, упав на 58% с мая 2014 г.). Эксперты рисуют мрачные сценарии. У компаний нет экономических стимулов для реализации капиталоемких проектов в период жесткой экономии.

Экспортный потенциал сжиженного природного газа в мире в настоящее время оценивается выше 310,8 млн т в год. Согласно прогнозам британской аналитической компании Douglas Westwood, дополнительно к концу 2016 г. на рынок придут 30,8 млн т СПГ, а в 2017 г. эти мощности вырастут еще на 37%. Эксперты не прогнозируют серьезных изменений в потреблении сжиженного природного газа в течение ближайших двух лет, отмечая снижение спроса со стороны Японии, которое лишь отчасти будет компенсировано ростом потребления газа в Китае и Индии. Эти факторы увеличивают риски дисбаланса спроса и потребления. Огромные по объемам капиталовложения, осуществленные до спада в целый ряд крупных австралийских и американских проектов СПГ, «загнали» рост спроса на азиатских рынках. Среди проектов, запускаемых в ближайший период, эксперты Douglas Westwood отмечают PFLNG—Satu и Bintulu LNG train 9 в Малайзии, австралийский Prelude FLNG и российский «Ямал СПГ».

«Несмотря на опасения в отношении избыточного в ближайшей перспективе предложения, природный газ будет играть важную роль в качестве переходного топлива к возобновляемым источникам энергии с доминирующих сегодня в энергобалансе угля и нефти, использование которых наносит ущерб экологии. Это важно с точки обеспечения достижения цели, поставленной COP21 по ограничению роста температуры до 1,5 градуса в глобальном масштабе к середине двадцать первого века. Существует огромный потенциал развития поставок газа из многочисленных источников: компаниям предстоит разработать запасы газа в Средиземном море, Восточной Африке, а также нетрадиционные запасы в целом ряде регионов. Для государственных властей в разных странах появляется окно возможностей для разработки конструктивных законодательных стратегий по переводу отраслей промышленности с большими по объемам выбросами углекислого газа, таких, например, как морской транспорт, на газ. Этот сдвиг в законодательной практике и совершенствование технологий увеличит привлекательность для инвесторов проектов по использованию энергоносителей, которые позволят снизить углеродный след в глобальном масштабе», – отмечает эксперт Douglas Westwood Марк Адеосан.

По данным Platts, с начала этого года из США были отправлены уже 13 экспортных СПГ-грузов, в том числе в Бразилию, Аргентину, Чили, Кувейт, ОАЭ, Индию и Португалию. Сланцевая добыча в Соединенных Штатах значительно повлияла на внутренний американский и мировой рынки природного газа. Быстрое технологическое развитие газодобычи в США привело к быстрому росту эффективности разработки сланцевых месторождений газа. Сегодня добыча природного газа в Штатах, достигшая 70 млрд куб. ф в сутки, рентабельна при низких ценах, даже 3 доллара за млн БТЕ на Henry Hub. «Избыток предложения природного газа начинает влиять на глобальный рынок СПГ. Экспорт сжиженного природного газа зависит от закрывающего арбитражного окна, что, скорее всего, ограничит объем поставок СПГ из США в ближайшие три года. Мы уже видим сокращение добычи природного газа в стране. Согласно нашим прогнозам, новые СПГ мощности в Соединенных Штатах к 2020 г. составят 10,1 млрд куб. футов в сутки. Экспорт сжиженного природного газа в этот период может достичь 5 млрд куб. футов. В этот период будут действовать пять экспортных проектов на восточном побережье США (Cove Point – 1 млрд куб. ф в сутки, Sabine Pass T1-5 — 3,5 млрд куб. ф в сутки; Freeport LNG T1-3 — 2,1 млрд куб. ф в сутки, Cameron T1-3 — 2,1 млрд куб. ф в сутки; Corpus Christi T1-2 — 1,4 млрд куб. ф в сутки). Однако для этих проектов на начальном этапе прогнозируется слабая загрузка мощностей», – утверждает Питер Комптон, старший консультант Platts Analytics.

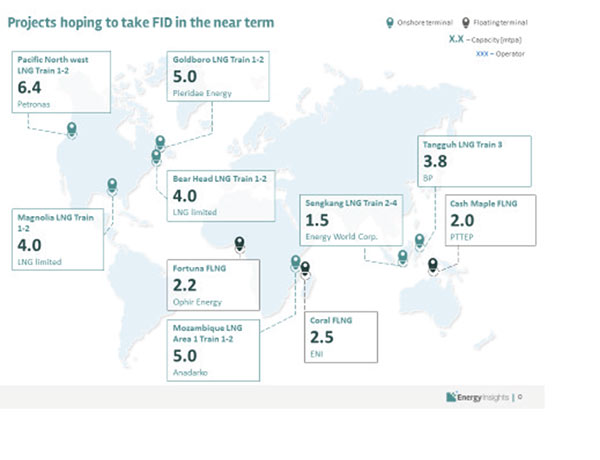

Эксперты McKinsey отмечают, что в ближайшие два года компаниям не стоит принимать окончательные инвестиционные решения для новых проектов по производству и экспорту СПГ. Рынок уже перенасыщен, а на стадии строительства в Австралии и США сейчас находятся производственные мощности объемом порядка 100 млн т сжиженного природного газа в год. К 2019 г. избыточные мощности по производству СПГ оцениваются в 60 млн т в год. Из 10 крупнейших проектов, ожидающих принятия окончательного инвестиционного решения, далеко не все проекты могут быть экономически жизнеспособными в первые годы эксплуатации. Эффективная реализация этих проектов возможна лишь в условиях стабильных высоких цен на сжиженный природных газ после 2024 г. или принятия в их рамках жесткой стратегии оптимизации расходов, нацеленной на сокращение капитальных затрат.

На карте McKinsey не отмечен новый российский СПГ-проект. «НОВАТЭК» рассчитывает в ближайшее время принять инвестиционное решение для своего второго СПГ-проекта — «Арктик-СПГ» на Гыданском полуострове. По словам заместителя председателя правления компании Дениса Храмова, «НОВАТЭК» до конца этого года определится с технологической концепцией нового СПГ-завода, предполагающей использование инновационного для России решения — строительства мощностей по выпуску сжиженного природного газа на основании платформ гравитационного типа, для сооружения которых проектируется новая верфь в Мурманской области. Построенные платформы, по словам Храмова, установят на шельфе Гыдана, подтопят, а затем на них будет смонтировано оборудование для производства СПГ. Запуск нового завода проекта «Арктик-СПГ» запланирован на 2023 г.

Новые проекты, ожидающие принятия инвестиционного решения

Мария Кутузова