Цена нефти и курс доллара устремились вверх

За последнюю неделю стоимость нефти Brent подскочила на 8%, перешагнув 66.5 долл./барр. (см. Рис.1).

Рост цен был спровоцирован сообщениями ОПЕК о существенном сокращении добычи в январе 2019 г. относительно предыдущего месяца: на 797 тыс. барр./сут. до 30.8 млн барр./сут. Дополнительным фактором ограничения предложения нефти остаются американские санкции против Венесуэлы и Ирана, препятствующие экспорту сырья из этих стран.

В ожидании ужесточения антироссийских санкций рубль подешевел относительно основных валют. К 18 февраля официальный курс доллара вырос на 64 копейки до 66.7 руб./долл.

Европейские крек-спреды поднимут демпфер в феврале?

С 8 по 15 февраля бензиновый крек-спред на рынке Северо-Западной Европы подскочил на 46% (см. Рис. 2).

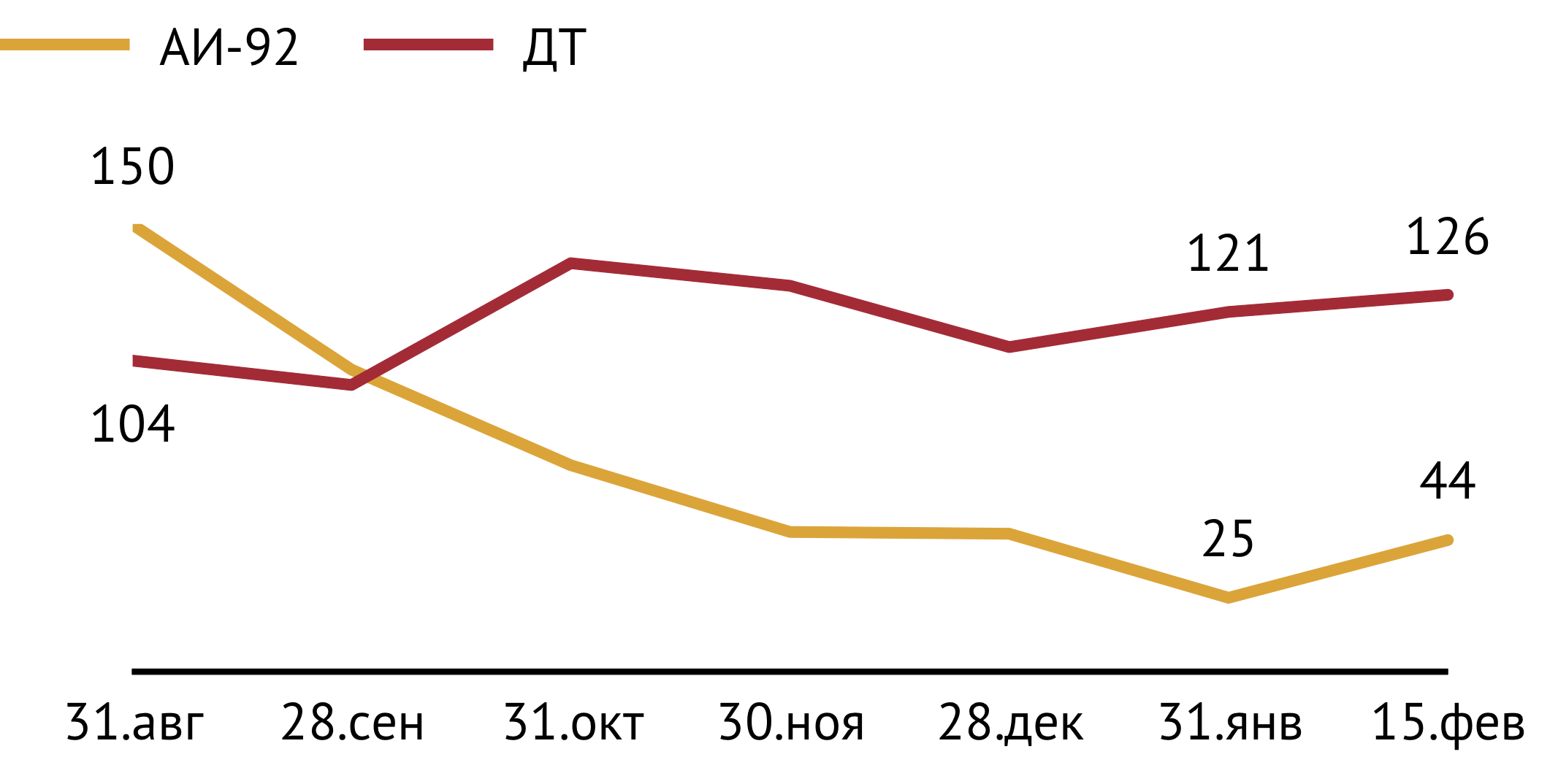

Последние 4 месяца разница в стоимости нефти и автомобильного бензина на европейском рынке была аномально низкой. В этот период среднемесячные значения бензиновых крек-спредов держались в интервале 35-69 долл./т, тогда как в январе 2017 г. – сентябре 2018 г. они находились в диапазоне 85-174 долл./т.

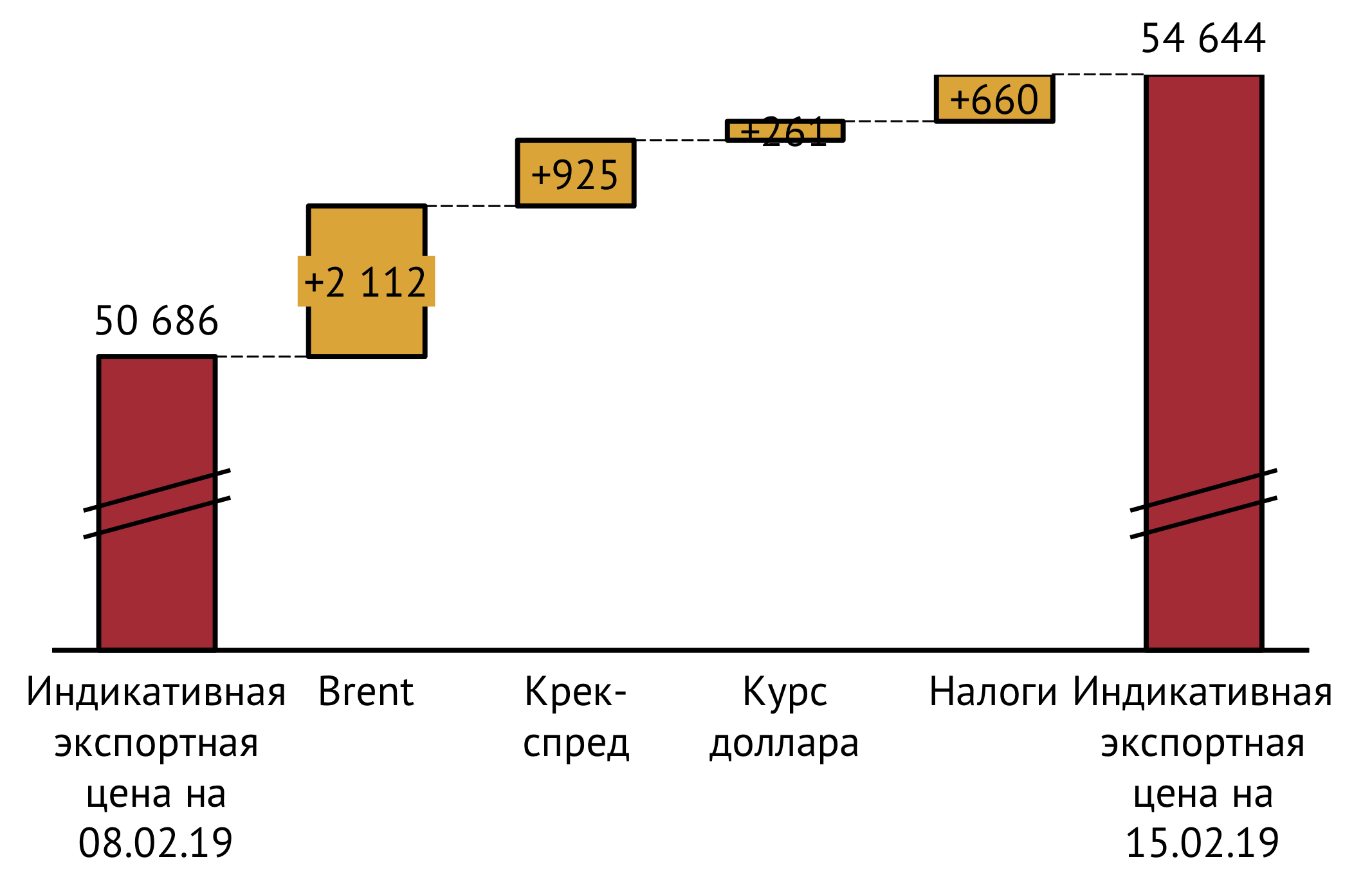

Крек-спред является одним из основным факторов динамики индикативной экспортной цены, используемой для оценки демпфирующего коэффициента. С 8 по 15 февраля индикативная экспортная цена на автобензин АИ-92 увеличилась на 8% с 50 686 руб./т до 54 644 руб./т., в том числе на 925 руб./т за счет роста крек-спреда на продукт на роттердамском рынке (см. Рис.3).

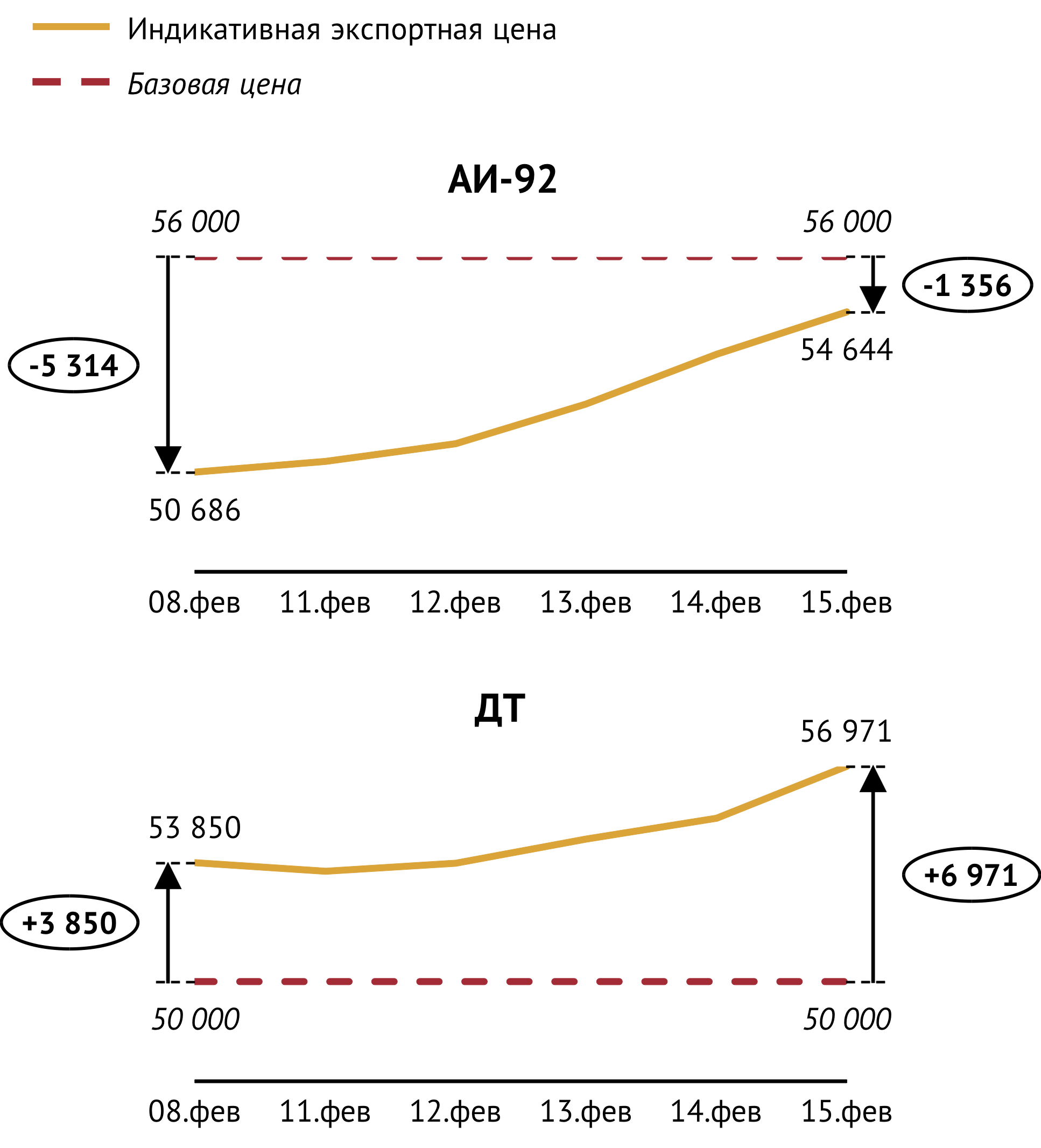

Несмотря на рост индикативной экспортной цены на автобензин АИ-92 за неделю на 4 тыс. руб./т, 15 февраля она все еще оставалась ниже базовой цены внутреннего рынка на 1.4 тыс. руб./т. (см. Рис. 4).

На фоне роста экспортной цены демпфирующий коэффициент для автобензина в феврале, рассчитанный на основе средних значений его компонентов за первую половину месяца, подрос до -2.6 тыс. руб./т с январского значения в -3.8 тыс. руб./т.

Дизельный крек-спред всю первую половину февраля колебался в диапазоне 119-126 долл./т., чуть выше своего среднего уровня в 2018 г. в 107 долл./т.

Автобензин никогда не торговался настолько ниже экспортного нетбэка

К 15 февраля средние рублевые экспортные нетбэки на автобензин и дизтопливо увеличились на 11% и 7% соответственно. Средние цены производителей на моторные топлива также росли, но гораздо более скромными темпами: для АИ-92 недельный рост составил 0.2%, а для дизтоплива – 1.7%. В результате к 15 февраля дисконт внутреннего рынка автобензина относительно экспортной альтернативы достиг рекордных 11 тыс. руб./т. Дизтопливо тоже торговалось ниже экспортного нетбэка: 15 февраля дисконт составлял 2.5 тыс. руб./т (см. Рис.5, 6).

Гигантский дисконт на рынке автобензина – результат, в первую очередь, нарастания профицита продукта в стране. По оперативным данным ЦДУ ТЭК, поставки автомобильного бензина класса 5 на внутренний рынок за 11 дней февраля увеличились в среднесуточном выражении относительно января 2019 г. на 2.6%. Одновременно на 100 тыс. т выросли запасы товарного продукта на НПЗ, еще на 70 тыс. т – запасы на нефтебазах ВИНК.

Продолжающееся накопление запасов говорит о превышении производства автобензина российскими НПЗ над потребностью в нем конечных потребителей внутреннего рынка. При этом перенаправить излишек автобензина на экспорт нефтяным компаниям мешает заключенное соглашение с ФАС и Минэнерго России, согласно которому в 2019 г. объемы ежемесячных поставок автобензина и дизтоплива на рынок РФ должны быть больше аналогичных показателей 2017 г. не менее, чем на 3%.

Все «сливки» – на АЗС

Рекордно низкая премиальность внутреннего оптового рынка автобензина относительно экспортной альтернативы соседствует с рекордно высокой маржинальностью реализации этого продукта в рознице.

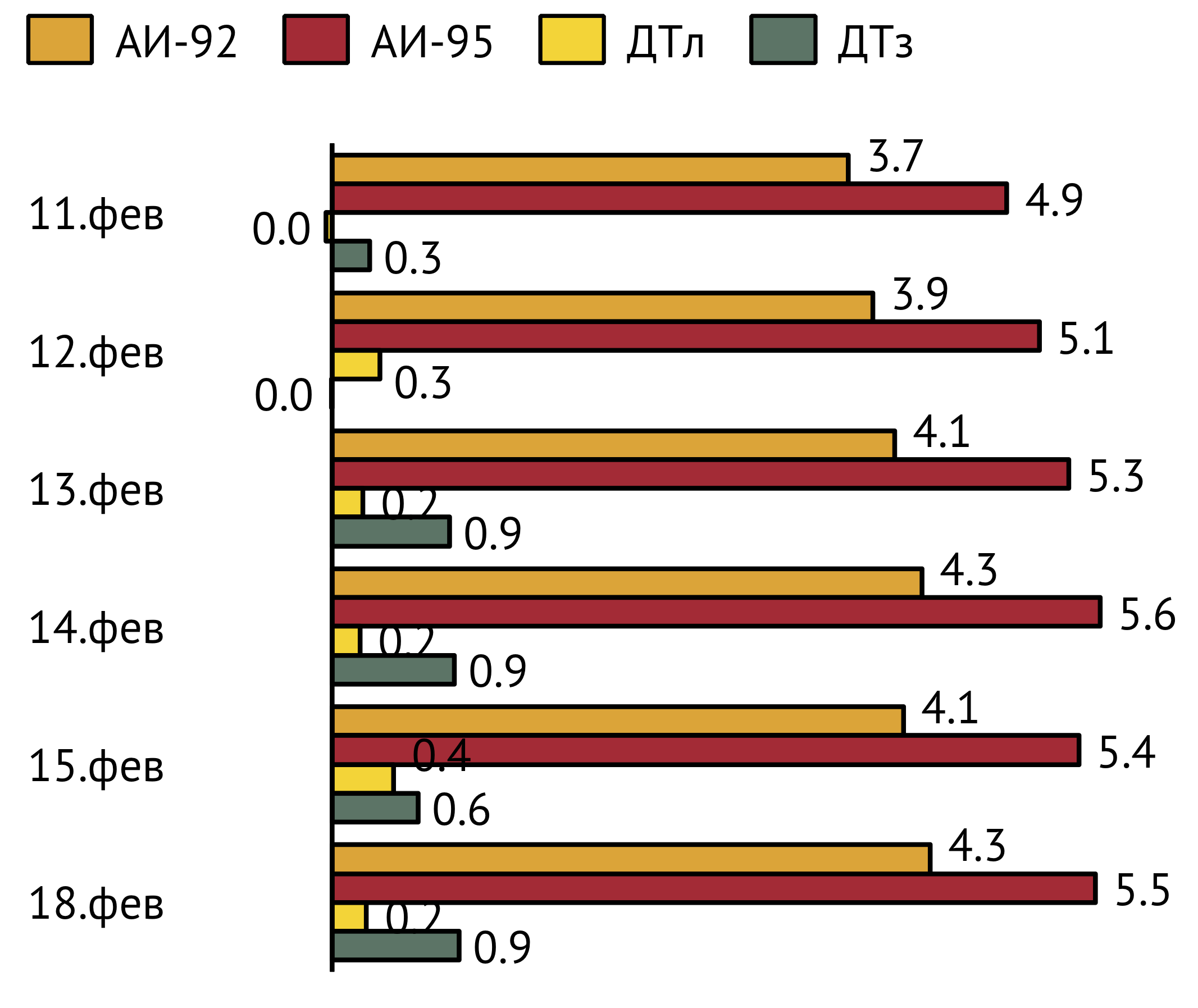

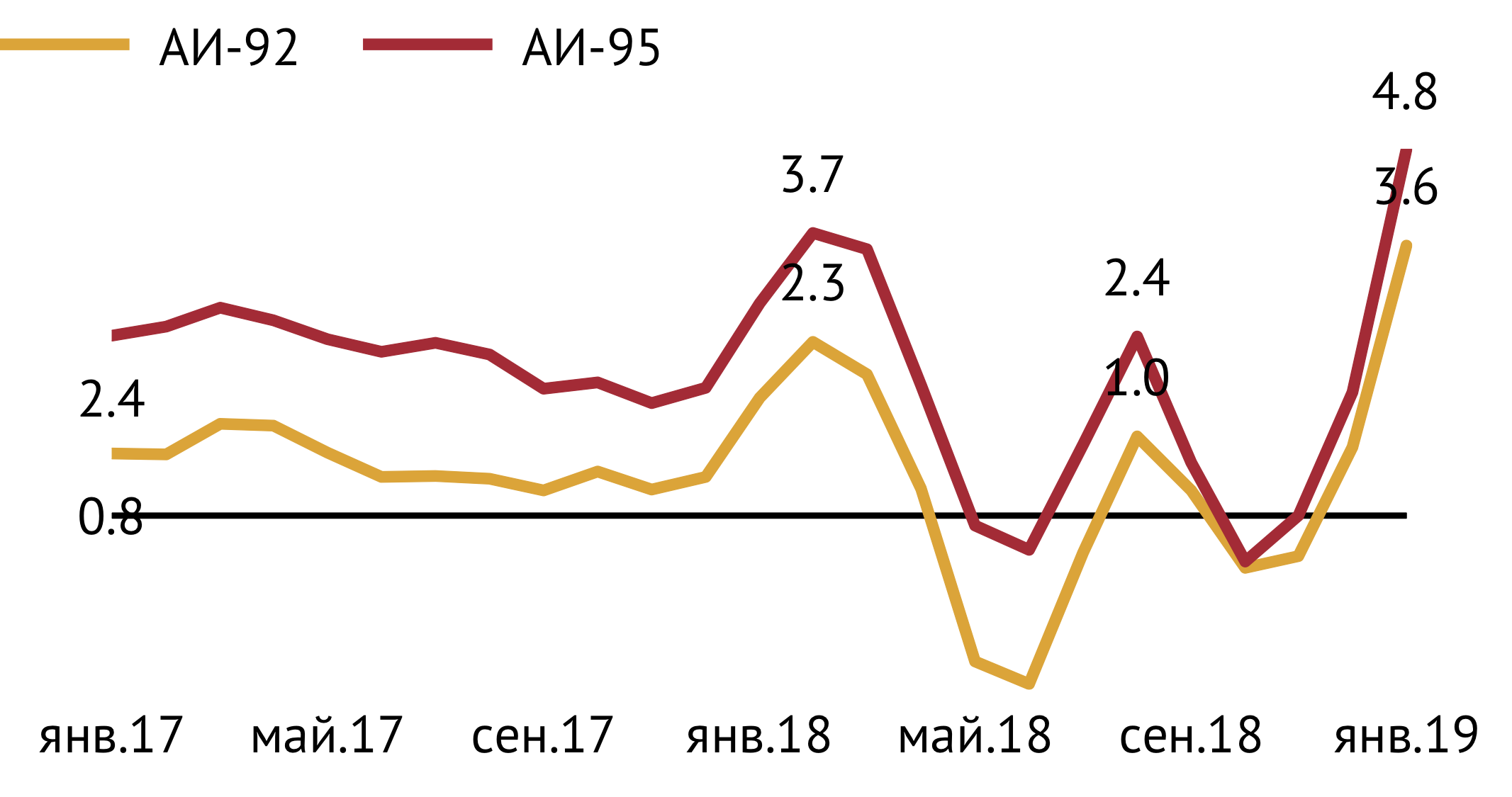

Профицит бензина на рынке сдерживает не только цены производителей, но и мелкооптовые цены на АИ-92 и АИ-95. Поскольку розничные цены держатся на уровне, зафиксированном соглашением нефтяных компаний с Правительством, продажа автобензина через АЗС приносит их операторам высокую прибыль. За 15 дней февраля средняя по РФ чистая маржа розничной торговли достигла максимальных значений с января 2017 г.: 4 руб./л для АИ-92 и 5 руб./л для АИ-95 (см. Рис. 7,8).

Материал предоставлен ИГ «Петромаркет»