Среди 50 крупнейших нефтегазовых компаний США все относительно хорошо у более крупных и гораздо хуже у более мелких.

Материал подготовлен Институтом развития технологий ТЭК.

Компания EY опубликовала подробный анализ результатов работы крупнейших нефтегазовых компаний США в 2021 году «Сравнительный анализ производства и резервов нефти и газа в США и ситуация с ESG». В целом ситуация в сегменте вполне удовлетворительная, но некоторые детали указывают на тревожные тенденции.

Аналитики EY представили результаты 50 крупнейших компаний, на долю которых приходится примерно 41% совокупной добычи нефти и газа в США.

Компании были разделены на три равные группы:

- интегрированные компании (integrateds),

- крупные независимые компании (large independents),

- независимые компании (independents).

Интегрированные компании — это компании, которые занимаются переработкой нефти и маркетингом в дополнение к деятельности по разведке и добыче (E&P).

Независимые компании — не занимаются нефтепереработкой и маркетингом деятельности, но могут иметь промежуточные операции. Независимые компании классифицируются как «крупные», если их запасы превысили 1 миллиард баррелей нефтяного эквивалента (boe) на конец 2021 года.

В анализе мы видим существенные различия в результатах компаний из этих трех страт, которые напрямую не следуют из их размеров и наводят на определенные предположения.

Прежде всего, существенно различны «веса» компаний в отрасли. Integrateds составляют 8% от общего числа исследованных компаний, а производят 23% нефти и газа сегмента. Простые independents составляют 56% от числа компаний, но производят только 16% продукции.

Исследователи отмечают, что перебои в общей тенденции восстановления цен на нефть летом и поздней осенью 2021 года почти идеально соответствовали волнам заражения COVID-19 и неопределенности рынка относительно скорости, с которой спрос вернется к допандемическим уровням.

В текущем году на цены продолжают влиять изгибы политики Китая по достижению «нулевого уровня» заболеваемости. Судя по результатам прошлого года, это влияние может быть существенным.

Уже в 2021 году ситуация на газовом рынке была отмечена «беспрецедентным» увеличением разницы между ценами в Henry Hub и TTF.

В конце 2021 года американские производители, по мнению авторов, по-прежнему считали условия на европейском газовом рынке либо временными, либо несущественными для промышленности США. Не было никакой спешки с ускорением принятия окончательных инвестиционных решений и никакого очевидного давления на увеличение производства в добывающих отраслях. При этом прирост запасов за счет расширений или открытий был значительно выше депрессивных уровней 2020 года и на одном уровне с 2019 годом, но существенно ниже первых двух лет освещаемого периода данного исследования — 2017–2018 гг.

Самое, пожалуй, пессимистичное заключение в целом оптимистичного анализа звучит так: «Количество работающих буровых установок не вернулось (и, вероятно, никогда не вернется) к уровням, существовавшим до пандемии, и почти наверняка никогда не вернется к уровням, наблюдавшимся в разгар сланцевого бума».

Цифры анализа доказывают этот относительный пессимизм — резкого увеличения добычи нефти в США ожидать не приходится. С газом ситуация лучше, но не принципиально. Капитальные затраты растут, но пик 2014 года останется недосягаемым, а добыча стагнирует.

Прошлый год стал рекордным в приобретении активов, отмечается в докладе. Компании потратили в общей сложности $94 млрд на приобретение доказанных и недоказанных активов других компаний (proved and unproved properties). Продавцами этих активов были в основном интегрированные нефтяные компании, работающие над перебалансировкой своего портфеля в сторону бизнеса с низким уровнем выбросов углерода, и независимые компании, испытывающие, по мнению авторов, давление со стороны поставщиков капитала, уделяющих повышенное внимание вопросам ESG. Покупателями были крупные независимые компании.

По нашему мнению, давление на мелких independents, вынуждающее их продавать активы, было связано не с ESG (средства на финансирование «экологических активистов» все-таки ограничены, и их стараются натравливать на крупные компании), а с естественным процессом укрупнения капитала, который происходит во всех сегментах экономики – от отельного бизнеса до самолетостроения и сельского хозяйства.

Капитальные затраты компаний

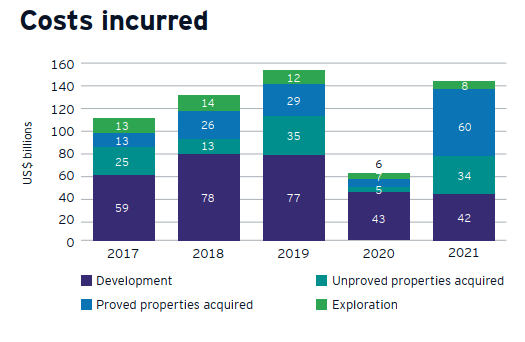

Компании, участвовавшие в исследовании, значительно увеличили капитальные затраты в 2021 году, зафиксировав второй по величине уровень расходов за исследуемый период, но все же на 28% меньше, чем расходы в размере $200 млрд в разгар сланцевой революции 2014 года.

Высокий уровень капитальных затрат был обусловлен, в первую очередь, слияниями и поглощениями, поскольку на приобретение доказанных и недоказанных активов приходилось 65% от общих капитальных затрат за год и самый высокий уровень капитальных затрат на приобретение за исследуемый период.

ConocoPhillips была ведущим покупателем в 2021 году с общими затратами на приобретение активов в размере $27,4 млрд. За ней следует компания Pioneer Natural Resources Company с общими затратами на приобретение активов в размере $17,1 млрд. То есть 47% доказанных и недоказанных активов были приобретены всего двумя фирмами из 50. На остальные 48, значит, приходится в среднем 1,1% приобретенных активов? Это не выглядит естественным, как и следующая цифра.

Расходы на разведку составили $8,1 млрд в 2021 году. Компания Pioneer Natural Resources стала лидером с расходом $2,7 млрд. Diamondback Energy, Inc. потратила на разведку $1,2 млрд. То есть на эти две компании пришлось 48% от общего объема затрат на разведку в 2021 году. Остальные 48, выходит, практически не проводили разведку?

Инвестиции в развитие (development) интегрированных нефтегазовых компаний сократились в годовом исчислении примерно на 25%, в основном из-за сокращения площадей под застройку в результате чистых продаж нефтегазовых активов и перераспределения капитала. Это контрастирует с увеличением расходов со стороны крупных независимых компаний примерно на 14%.

Исследуемые компании сообщили о самых высоких совокупных результатах деятельности до налогообложения и после уплаты налогов за исследуемый период. Прибыль в 2021 году составила $73,7 млрд по сравнению с убытком в $86 млрд в 2020 году. Рост выручки на 89% был обусловлен ростом средней реализованной выручки на единицу продукции на 85% по сравнению с предыдущим годом.

В докладе говорится, что компании показали в 2021 году процент отдачи (plowback percentage) в 93% в 2021 году по сравнению со средним показателем в 96% в 2020 году. Процент отдачи представляет собой общие капитальные затраты в процентах от чистой отдачи (выручка за вычетом производственных затрат).

Интегрированные компании показали самый низкий процент отдачи в 2021 году – 34%, через год после публикации самого высокого процента отдачи в 2020 году – 154%.

У крупных независимых компаний этот показатель составил 123%, а у независимых – 90%. Больший процент возврата средств для крупных независимых компаний, в первую очередь, обусловлен увеличением числа приобретений этими компаниями доказанных и недоказанных активов.

Видимо, integrateds решили покинуть отрасль и поэтому сократили процент отдачи. Возможно пофантазировать, что атаки «экологических активистов» на мейджеров были спровоцированы самими мейджерами как предлог покинуть все менее доходную отрасль (взлет нефтегазовых цен в 2022 году был не очевиден). А те, кто не мог покинуть отрасль, были вынуждены остаться и попытаться заработать, что им, к счастью, удалось.

Доходы и операционные результаты

(a) Включает 50 крупнейших компаний на основе запасов нефти и газа на конец 2021 года.

(b) включает налоги на производство и транспортные расходы для компаний, которые отдельно раскрывают эти расходы.

(c) DD&A = износ, сокращение и амортизация.

(d) включает увеличение обязательств по выбытию активов и связанные с производством общие и административные расходы, среди прочих статей, для компаний, которые отдельно раскрывают эти расходы.

(e) Налоги на прибыль представлены исключительно в информационных целях. Исследование сосредоточено на результатах операций до налогообложения как на более значимом сравнительном показателе. Факты и обстоятельства, лежащие в основе налоговых результатов отдельной компании, могут не отражать исследовательскую группу в целом и, как таковые, не обсуждаются более подробно.

В докладе отмечается, что в 2021 году крупные независимые компании увеличили выплаты дивидендов и выкуп акций по сравнению с 2020 годом на $9,5 млрд (126%), а на разработку и разведку всего на $4,9 млрд (23%). Хорошо иллюстрирует ситуацию график EIA.

Обращает на себя внимание резкое различие по распределению доходов для крупных независимых и просто независимых компаний по выплатам дивидендов и байбэкам и расходам на развитие и разведку. У крупных независимых отношение выплат к расходам составляло в 2021 году 0,64, а у просто независимых – 0,12, в пять раз меньше. Это может говорить о том, что относительно небольшие компании (которые все равно входят в число 50 крупнейших) в 2021 году боролись за выживание.

Анализ распределения доходов

(a) Интегрированные компании исключаются из этого анализа, поскольку указанные дивиденды и выкуп акций относятся к консолидированной компании, в то время как затраты на разработку и разведку относятся к операциям по разведке и добыче в США.

(b) Дивиденды и выкуп акций отражают суммы, отраженные как финансовая деятельность в отчете о движении денежных средств.

(c) Включает капитальные затраты, отмеченные как “прочие”.

При близком числе вновь пробуренных эксплуатационных скважин в 2020 и 2021 гг. (4,551 и 4,755 соответственно), в прошлом году значительно выросло разведочное бурение (exploration).

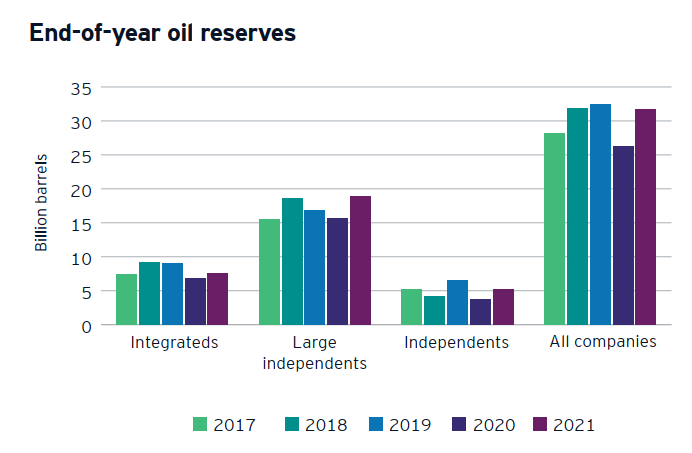

Если в 2020 году запасы нефти компаний за год сократились, то в 2021 году они выросли, но 63% прироста связано с покупками активов.

Запасы компаний

(a) Включает 50 крупнейших компаний на основе оценок запасов нефти и газа на конец 2021 года.

(b) включает конденсат и ШФЛУ.

Добыча нефти увеличилась на 27% с 2017 по 2021 год, при этом добыча крупных независимых компаний выросла на 69% по сравнению с 33% у интегрированных и снижение на 35% у независимых.

Добыча нефти

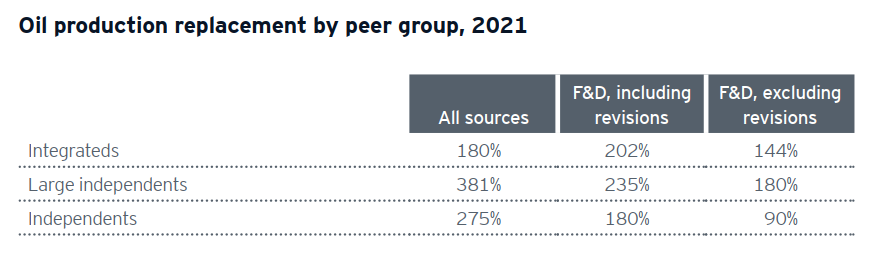

У independents хуже всего обстоит дело и с запасами в разрезе «открытия и освоение» (F&D).

В целом с восполнение запасов нефти у исследованных компаний все в порядке, хотя с газом ситуация заметно лучше.

Возможно, ситуации с газом помогает резкий рост соотношения газ/нефть в сланцевых скважинах. Вот иллюстрация для Бакена.

Тревожный, по нашему мнению, показатель – рост стоимости приобретения запасов на boe и колебания этой суммы. В 2017 году за boe запасов платили $4,11 при цене нефти 50,53 $/barrel, а 2021 году платили $8,44 при цене нефти 47 $/barrel. В 2018 году цена WTI нефти была 65,2 $/barrel, а за boe платили $10,04.

За североамериканскими производителями нефти и газа будут внимательно следить, справедливо пишут авторы EY. Нетрадиционная нефть широко рассматривается как потенциальный источник замены российской нефти, а США рассматриваются как источник нового СПГ.

Рынок понимает, что благоприятная экономическая ситуация может быть мимолетной, а настроения на рынке могут быстро меняться. Время покажет, сколько времени может потребоваться компаниям, чтобы отреагировать на возможность, которая выглядит привлекательной здесь и сейчас, но сопряжена с неопределенностями, связанными с переходом на энергетику и нежелание поставщиков капитала финансировать активы, работающие на ископаемом топливе, делают вывод аналитики EY.

Они не одиноки в своих сомнениях. Недавно в опросе Федерального резервного банка Далласа один из руководителей отрасли сказал: «Сланцевая нефть, скорее всего, перевернется через пять лет, а добыча в США быстро упадет на 20–30%. Когда это произойдет — это будет похоже на просмотр сцены с паровым катком в «Остине Пауэрсе». Цены на нефть в конце 2020-х годов – будет на что полюбоваться».