Оксфордский институт энергетических исследований представил обстоятельный обзор нефтяной отрасли России. По мнению экспертов, в ближайшее десятилетие добыча в России избежит резкого падения, а, может быть, даже вырастет. Институт высоко оценил квалификацию российских нефтяников, запасы сырья и даже гибкость налогового регулирования отрасли.

Материал подготовлен Институтом развития технологий ТЭК.

Оксфордский институт энергетических исследований (OIES) представил доклад «Рост добычи нефти в России в 2022 году на фоне беспрецедентных западных санкций: Что дальше?», в котором высокого оценил квалификацию российских нефтяников, запасы сырья и даже гибкость налогового регулирования отрасли. По мнению авторов, в ближайшее десятилетие добыча в России избежит резкого падения, а, может быть, даже вырастет.

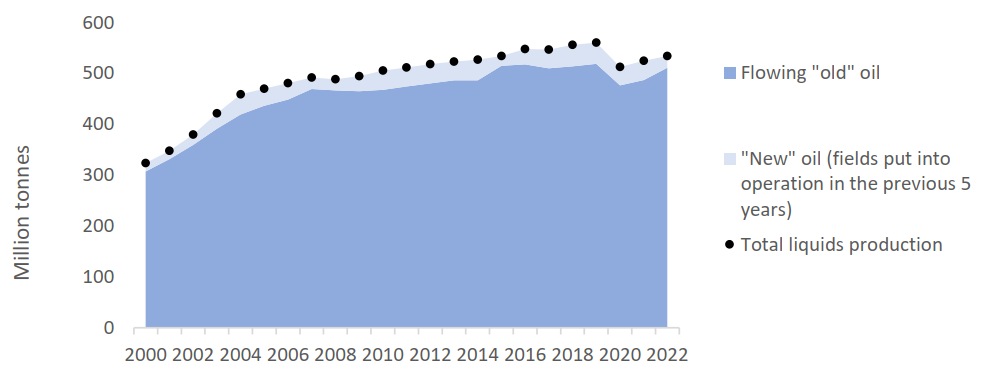

В 2022 году объем добычи жидких углеводородов в России (сырой нефти и конденсата) увеличился до 534 млн тонн (около 10,9 млн баррелей в сутки), что на 1,8% больше, чем в предыдущем году. Экспорт российской нефти увеличился до 242 млн тонн (около 4,9 млн баррелей в сутки) — на 7,6% по сравнению с предыдущим годом. После резкого сокращения добычи в 2020 году на фоне падения мирового спроса на нефть, вызванного пандемией COVID-19, производство жидких углеводородов в России в 2021 и 2022 годах демонстрировало уверенное восстановление, что отчасти объясняется увеличением объемов добычи газового конденсата.

Рисунок 1: Добыча жидких углеводородов в России, 1990-2022 гг.

Рисунок 2. Помесячная добыча жидких углеводородов в России

По состоянию на начало июля 2023 года России удалось перенаправить потоки экспорта сырой нефти в сторону от так называемых «недружественных» стран на альтернативные рынки и фактически увеличить объемы экспорта по сравнению с концом 2022 года. Это произошло благодаря значительным скидкам, которые российские экспортеры энергетического сырья были вынуждены предложить покупателям в Азии (в основном в Индии и Китае). Правда, эти скидки были несколько преувеличены, так как получившая название «зеркальной статистики» информация индийской и китайской таможен свидетельствует о том, что импорт российской нефти Urals был ниже Brent всего на 10-15 долларов за баррель, а не на 35-40 долларов. Российская нефть сорта ВСТО, продаваемая в Азию на условиях DES, показала еще более низкий дисконт к Brent — в начале июля он составлял 4 доллара за баррель.

Похоже, что относительному успеху российской стратегии диверсификации способствовало то, что правительство России дало молчаливое согласие на снижение налогового бремени в первой половине 2023 года, по крайней мере, на время, поскольку значительная часть дохода от продажи оставалась у экспортеров и использовалась для построения новых логистических цепочек в Азии. По сравнению с прежним экспортом в Европу чистая прибыль (нетбэк) экспортеров на новых торговых маршрутах и рента для российского государства были ниже из-за более длинных расстояний транспортировки, усложнения логистики и ценовых скидок новым покупателям. Но, в целом, способность России занять свою нишу на мировом рынке нефти и нефтепродуктов, несмотря на беспрецедентные торговые ограничения, можно считать достижением, поскольку это позволило России не нарушить добычу и переработку нефти внутри страны.

При этом следует учитывать два основных фактора: во-первых, за последние двадцать лет российские нефтяные компании добились очень хороших результатов в управлении темпами падения добычи на так называемых «старых» месторождениях. Во-вторых, в течение последнего десятилетия большая часть «новой» нефти добывается в основном не на шельфе и не из плотных нефтяных пластов, а на наземных месторождениях на северной и северо-восточной периферии освоенных нефтяных провинций Западной Сибири. Эти проекты логистически более сложны и дороги, но в остальном являются традиционными и не требуют самых современных технологических решений, и в этом смысле не являются критически зависимыми от западных технологий и опыта. Возможно, у России заканчивается дешевая нефть, но пройдет еще много лет, прежде чем ей придется переходить на высокозатратную нефть.

Пока общие экономические условия, так называемые «надземные» факторы, остаются благоприятными, в среднесрочной перспективе до 2030 года добыча нефти в России, скорее всего, продолжит расти, хотя и медленно, поскольку будет увеличиваться число новых месторождений, которые вводятся и ожидаются к вводу в эксплуатацию. Этот ввод с лихвой компенсирует продолжающееся снижение добычи на действующих месторождениях.

Хотя вероятность резкого снижения добычи нефти в России на 2 млн. баррелей в сутки нельзя полностью исключить, может реализоваться сценарий управляемого снижения добычи на 0,5-0,7 млн баррелей в сутки и стабилизации в ближайшей перспективе с последующим устойчивым ростом в среднесрочной перспективе после начала реализации новых гигантских проектов на суше на северо-востоке России, прежде всего, проекта «Восток Ойл».

Запасы нефти

Россия входит в «большую тройку» мировых производителей нефти (наряду с США и Саудовской Аравией) и обладает огромными запасами сырья. По данным BP Statistical Review за 2022 год, доказанные запасы нефти в России на конец 2020 года составили 112 млрд баррелей (6,2% от мировых запасов) при соотношении запасов к добыче 28 лет.

Российская методология подсчета запасов отличается от западной тем, что в ней большее внимание уделяется технической извлекаемости запасов, а не экономической эффективности (при сложившихся на момент оценки рыночных ценах). По данным Министерства природных ресурсов РФ (МПР), по состоянию на 1 января 2021 года запасы нефти и конденсата в России по категориям А+В1+С1 (что примерно соответствует категориям «доказанные» и «вероятные» в западной методологии) составили 19 010,4 млн т и 2 242,4 млн т соответственно.

Рисунок 3. Запасы углеводородных жидкостей категории А+В1+С1 в России по регионам и расположение основных месторождений (по состоянию на 1 января 2021 года)

На 2020 год МПР оценивает коэффициент извлечения нефти по этим категориям запасов на уровне 37,1%. Таким образом, данная методика предполагает «покрытие» примерно на 35 лет для месторождений, которые, по сути, находятся в стадии разработки и оценки.

Оценки ресурсов нефти в России, которые могут быть положены в основу новых открытий в будущем, достигают 55 800 млн т по нефти и 13 100 млн т по конденсату.

Итог: нефть в России не закончится еще более ста лет. Более того, существует огромный потенциал для дополнительных гигантских открытий, хотя, скорее всего, эти открытия будут на арктическом шельфе.

Оставшиеся запасы позволят Западной Сибири (расположенной в пределах административных границ Уральского федерального округа) на десятилетия сохранить за собой роль ядра российской нефтяной промышленности, особенно при использовании современных технологий добычи.

Более старые нефтяные провинции смогут поддерживать добычу на более низком уровне в течение многих лет, а новый вклад в экономический рост, скорее всего, будет обеспечен в основном за счет нынешней периферии Западно-Сибирской нефтяной провинции в Красноярского края и Восточной Сибири, на месторождениях, сложных с точки зрения логистики, но являющихся традиционными с точки зрения разработки.

В ближайшие двадцать лет Россия не нуждается в разработке новых месторождений высокозатратной нефти из плотных пластов или на арктическом шельфе, если только будущий рынок не обоснует необходимость активного роста общего объема добычи нефти.

Имеющаяся российская статистика по темпам истощения запасов нефти по регионам организована по федеральным округам, а не по нефтяным бассейнам, что усложняет анализ.

Рисунок 4. Степень выработанности запасов A+B1+C1 по федеральным округам России, в процентах (по состоянию на 1 января 2021 года)

Основные показатели деятельности в области разведки и добычи

Нефтяная промышленность России является относительно зрелой. Одним из показателей этой зрелости является то, что большая часть добычи жидких углеводородов приходится на «старые» месторождения — на месторождения, находящиеся в эксплуатации более пяти лет. В 2022 году на долю месторождений, находящихся в эксплуатации более пяти лет, приходилось 95,7% от общего объема добычи жидких углеводородов в России. Многие из этих месторождений прошли пик добычи некоторое время назад, и на большинстве из них в течение многих лет наблюдалось естественное снижение добычи.

Рисунок 5: «Новая» и «старая» нефть в российской добыче

Основной объем буровых работ приходится именно на зрелые месторождения. По состоянию на конец 2022 года в России насчитывалось 158,8 тыс. добывающих скважин. После остановки большого количества скважин в 2020 году в рамках сокращения добычи, согласованного с ОПЕК, Россия вернула большинство из них в эксплуатацию, а в 2021 и 2022 годах высокими темпами бурила новые (см. табл. 1).

Таблица 1: Основные показатели производственной мощности и бурения

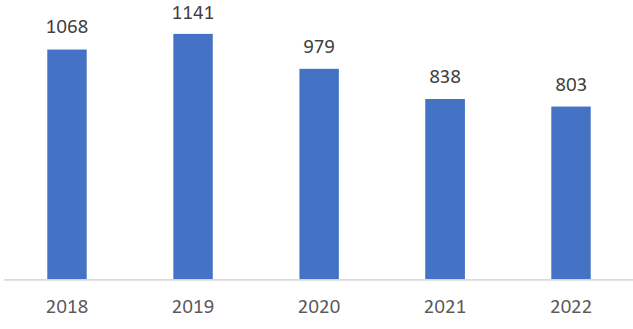

Общепризнано, что объемы бурения представляют собой один из наиболее надежных показателей ближайшей будущей добычи. ЦДС России в течение многих лет предоставляет статистические ряды по разведочному и эксплуатационному бурению. В 2021 и 2022 гг. разведочное бурение в России значительно сократилось, что, вероятно, свидетельствует о смещении приоритетов российских компаний на более краткосрочную перспективу (см. рис. 6 и 7).

Рисунок 6. Годовой объем разведочного бурения в России, тыс. м

Рисунок 7. Разведочное бурение в России в 2022 году с разбивкой по месяцам, тыс. м

Примечательно, что с начала второго полугодия 2022 года ежемесячные объемы разведочного бурения стали самыми низкими за последние пять лет. В то же время объемы эксплуатационного бурения после перерыва 2020-2021 гг. в 2022 году выросли до верхней границы диапазона за последние пять лет. Это, собственно, и дает прямое объяснение роста добычи нефти и конденсата в России в 2022 году несмотря на санкции и существенное изменение целевых экспортных рынков (см. рис. 8 и 9).

Рисунок 8: Годовой объем эксплуатационного бурения в России, тыс. м

Рисунок 9: Эксплуатационное бурение в России в 2022 году с разбивкой по месяцам, тыс. м

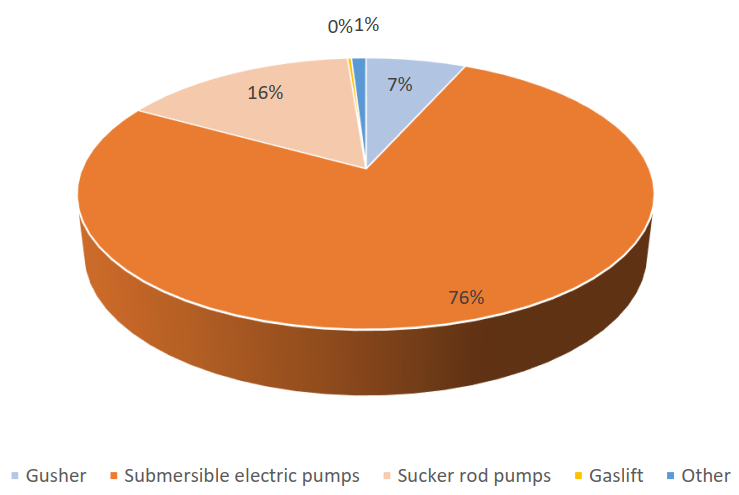

Данные о составе добывающих скважин по способу добычи в России в 2021 году (последний год, за который доступна эта статистика) показывают, что большинство из них можно отнести к традиционным разработкам (см. табл. 3).

Таблица 3. Состав добывающих нефтяных скважин основных российских компаний по способу добычи в 2021 году

Submersible electric pumps − погружные электрические насосы

Sucker rod pumps − штанговые насосы

Gaslift − газлифт

Статистика по основным компаниям охватывает 90% от общего фонда добывающих скважин и, таким образом, является репрезентативной в масштабах страны. Основной объем добычи осуществляется с помощью погружных электроцентробежных насосов, которые используются в 71,2% нефтяных скважин; штанговые насосы используют 25% скважин, а другие методы добычи представлены менее чем на 5% скважин. На 2022 год аналогичный состав имеется только для новых скважин (см. рис. 10).

Рисунок 10. Новые добывающие нефтяные скважины, введенные в эксплуатацию в 2022 году в России, по способу добычи

Данные за 2022 год по новым скважинам подтверждают: три четверти российской нефти добывается с помощью с помощью погружных электроцентробежных насосов.

Добыча нефти в России по компаниям

Таблица 3: Добыча нефти и конденсата в России по компаниям, млн тонн

Наиболее интересным вопросом, на который следует ответить, является то, как российским компаниям удалось справиться с «качелями» в добыче в 2019-2022 годах. Добыча жидких углеводородов вертикально-интегрированными российскими нефтяными компаниями (ВИНК) в целом выросла на 3,3% в 2022 году и оказалась на 4,9% ниже уровня 2019 года, когда добыча нефти в России достигла рекордных 560 млн т. Это неожиданно хороший результат для отрасли, поскольку при полной загрузке производственных мощностей российских нефтяных компаний от 5% до 7% добычи приходилось на малодебитные скважины. Причинами поддержания этих скважин в рабочем состоянии были лицензионные обязательства и вопросы трудоустройства, а не экономическая целесообразность.

Тот факт, что добыча нефти в 2022 году была всего на 5% меньше, чем в 2019 году, можно трактовать как признак более «бережливой» и лучше позиционированной отрасли, которая вернулась к оптимальному и устойчивому уровню добычи.

Таблица 4. Дебит скважин по компаниям (нефть), тыс. т/сут

Западные санкции и технологическая зависимость российского нефтяного сектора

В настоящее время российская сфера услуг, которая в течение тридцати лет перенимала лучшие мировые практики, способна продолжать успешно разрабатывать традиционные нефтяные месторождения и обеспечивать рост добычи нефти рост за счет этих активов. Всесторонний обзор ситуации с российскими нефтесервисными услугами, проведенный недавно агентством Bloomberg, показал, что этот сектор в значительной степени невосприимчив к западным санкциям.

Заключение

В целом существует единодушное мнение, что добыча нефти в Западной Сибири рано или поздно сократится. Но большое значение имеет время начала спада. Если России удастся сохранить более высокий и продолжительный уровень добычи по сравнению с предполагаемыми в настоящее время большинством экспертов показателями, необходимо будет пересмотреть общий прогноз добычи нефти в России.

Еще одно простое предположение, которое, по-видимому, делают многие аналитики, заключается в том, что западные сервисные компании были незаменимы для российской нефтяной промышленности, и что их уход в 2022 году приведет к резкому падению добычи. В то время как некоторое оборудование и некоторое эксклюзивное программное обеспечение могут быть недоступны российским поставщикам услуг в ближайшем будущем, существуют заменители, вероятно, менее эффективные, но, тем не менее, способные обеспечить достойные результаты.

Представляется преувеличением полагать, что сокращение старых месторождений в России вынудит российские компании проводить чрезвычайно дорогостоящие операции (например, на арктическом шельфе), чтобы компенсировать недостающие объемы. На суше есть возможности для строительства новых месторождений с более высокими, но, в целом, умеренными затратами.

Проект «Восток Ойл» ошибочно принимают за проект принципиально нового уровня с точки зрения его сложности. На самом деле, сложность этого проекта заключается в том, что он требует создания значительной новой инфраструктуры в регионе. А с точки зрения подземных рисков, это не тот проект, который требует технологий следующего поколения.

В большинстве негативных прогнозов по будущей добыче нефти в России делается оговорка о том, что снижение добычи, вероятно, произойдет в отсутствие гибкой налогово-бюджетной политики со стороны российских регулирующих органов. Между промышленностью и сборщиками налогов всегда существует конфликт. В то же время российское правительство неоднократно демонстрировало, что хотя ему не нравится оставлять потенциальные налоговые поступления без внимания, в то же время оно готово протянуть руку помощи сектору в трудную минуту. Налоговые льготы большую часть времени были разовыми, но в последнее время с распространением режима НДД (налог на дополнительный доход) на более широкий круг активов, они, наконец, похоже, становятся более системными.